大唐财富:2023下半年中国经济复苏不变 仍有韧性

摘要: 回顾今年上半年,宏观经济增长经历一季度脉冲式修复、二季度修复斜率转弱,环比增速出现下滑,这与我们前期大类资产配置报告观点相一致。可以确定的是,经济复苏的趋势仍未改变,但短期经济复苏遭遇阻力,主要原因在于投资信心偏弱、需求...

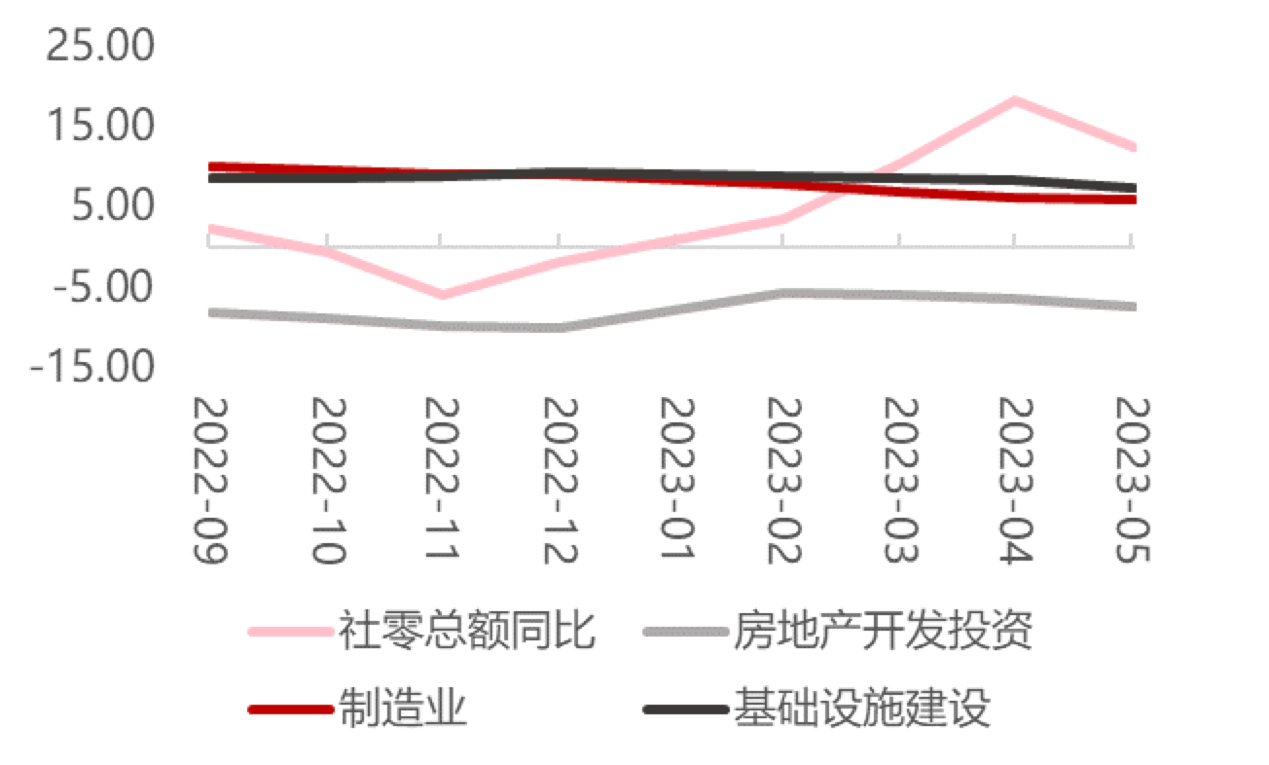

回顾今年上半年,宏观经济增长经历一季度脉冲式修复、二季度修复斜率转弱,环比增速出现下滑,这与我们前期大类资产配置报告观点相一致。 可以确定的是,经济复苏的趋势仍未改变,但短期经济复苏遭遇阻力,主要原因在于投资信心偏弱、需求动力不足以及海外需求的回落。那么下半年中国经济的走向如何?经济仍在复苏么? 01经济周期: 复苏遇阻 趋势不变 从1-5月的数据来看,当前主要经动力来看,增速修复程度中消费>基建>制造业>出口>地产。消费最好,地产最弱,出口差强人意,投资最为拉胯。 图1:内需增速分项下滑

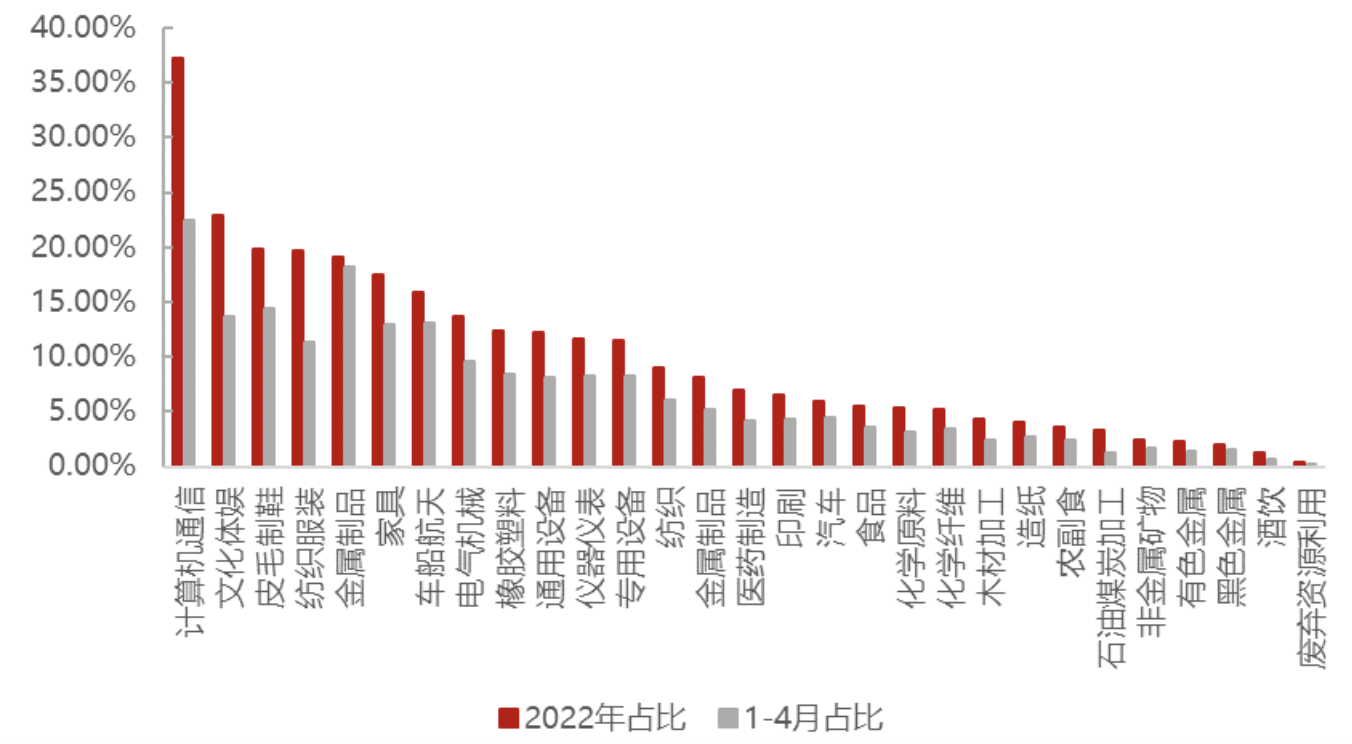

这主要由于基建逆周期作用退潮、房地产复苏不足和制造业处于全球制造业衰退周期中。 除此之外,由于政府对于年初经济复苏预期过高导致持续宽松政策以及产业政策的支持有限,这也是导致经济复苏持续性不足的重要原因。 展望下半年,企业投资信心不足、社会需求不足、以及出口的回落仍是制约中国经济复苏节奏。但是经济复苏的趋势仍会维持,理由很简单,从政策来看,全年的经济增速目标5%仍是硬约束。 02经济周期:投资中的新机会 经济复苏遭遇阻力,但这并不代表没有任何投资机会。下半年,比起趋势复苏,更重要的是一些投资高增,政策支持的行业依旧景气,这才是值得关注的机会所在。 (1)需求端:外需走弱 内需慢增 上半年的外需增长主要体现在汽车、成品油等特定商品。 我国1-5月出口累计金额微幅上涨0.29%,单月出口金额已经开始转弱,这主要是由机电产品和农产品出口转弱影响。而电脑等外需的走弱也会影响制造业投资。 从下图可以看出,计算机通信、文化体娱、纺织服装、金属制品、家具、电气机械和车船航天器的出口占比超10%,而这些行业的占比在上半年都在下滑。 图2:制造业细分行业出口结构比较

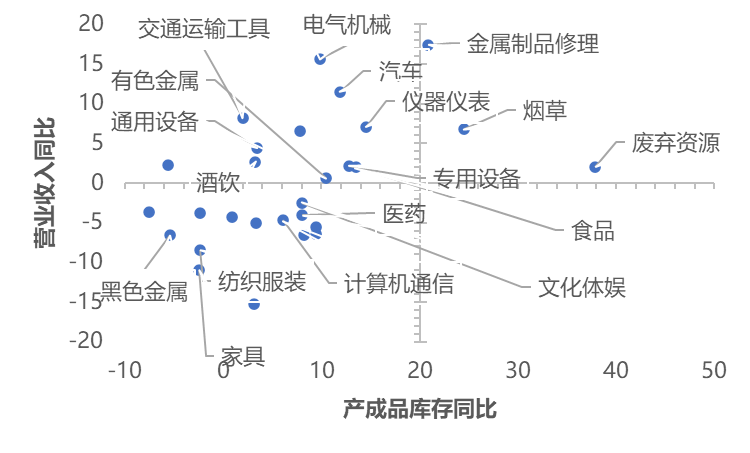

展望下半年,鉴于对欧美出口预计持续偏弱,对东盟出口预计也有可能出现负增长。具体行业上,除新能源汽车和贵金属外,中低端制造业仍旧保持弱势。 内需表现强于外需,必选和可选消费行业皆可圈可点,但5月增速有所回落。除了房地产下游产业链的电器、家具和装潢表现较差外,服装鞋帽、化妆品、金银珠宝和汽车的表现较好。 (2)供给端:TMT和高端制造高度景气 投资层面,固定资产投资保持高景气度的行业集中于TMT和高端制造方面。从上半年固定资产投资完成额累计同比情况来看,电气机械、软件、计算机通信设备、仪器仪表和汽车等表现较为强势。相应的,下游必选消费、中游的家居、交通运输、金融和上游的黑色和有色资源型行业表现不佳。 展望下半年,固定资产投资仍将处于磨底阶段。三类投资中,基建投资和房地产投资并不会有大幅改善。受周期影响,制造业投资仍处于底部企稳阶段。需要优先关注高景气度和景气度由弱变强的行业。 图3 行业景气度情况

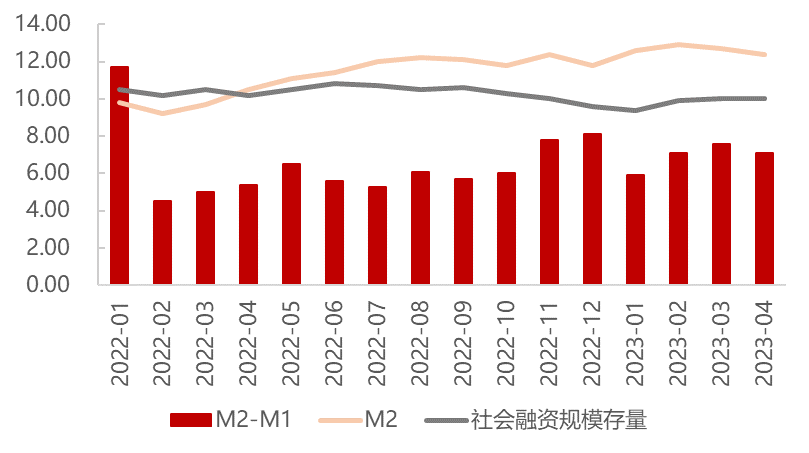

从上图可以看出,电气机械、汽车、仪器仪表、烟草、金属制品修理和农副食的营收增速较高,库存也较高,体现了较高的景气度。 计算机、交通运输工具、专用和通用设备、有色金属、医药、文化体娱和化学原料这些行业,其营收下降而库存保持相对高水平。这些行业可能正在从进入主动去库存阶段。 03金融条件:流动性宽松不改 回顾二季度,虽然全球主要经济体仍处于加息过程中,但国内流动性宽松不改,金融条件整体不差。 前五个月国内共投放15.62万亿的广义货币量,占去年投放总量的55%。同时,社融也保持平稳增长,前五个月平均增速为9.76%。但相较于高额的货币投放量,资金实际使用量并不足。 M2-M1剪刀差连续两月维持7%的同比增速,这说明存款定期化比重较高,经济活力较差。 图5 M2和社融变动情况

那么投入了这么多的“钱”,为什么没有助推经济大幅复苏呢?根据既往经验,当M2大增时,一般会带动两类价格的增长。 一是物价,M2在支持实体经济增长的同时会同步推升物价,这种效应在2021年之前表现较为明显。 二是大类资产的价格,这在2021年后表现更强,资产的“蓄水池”效应明显。 但是这次无论是通胀还是资产价格均未有大幅“飞升”,除了经济周期作用外,也和微观主体投资信心和预期不足有关。我们在策略报告中对居民、企业这两大需求主体,进行了具体分析。 展望下半年,在微观主体投资信心和预期不足时,宏观仍需保证相对定力,逆周期给予充足的流动性支持。 中国商业网资讯门户;更多内容请关注中国商业网各频道、栏目资讯免责声明:凡本站注明 “来自:(非中国商业网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责 |

鲜花 |

握手 |

雷人 |

路过 |

鸡蛋 |

-

欧时力2017春夏大片发布 超模贝拉

2021-09-02

-

任性相处,韧真爱

2021-09-02

-

2021 seegreen新品发布会

2021-09-02

-

Van Cleef & Arpels

2021-09-02

-

特别观察:“衣中茅台”比音勒芬独树一

2021-09-02